Die Freude, wenn man ein Sparbuch mit mehreren Tausend Euro geerbt hat, ist groß – kaum erzielt man jedoch einen Gewinn durch die Einnahmen, sind ab einem bestimmten Einkommensbetrag Steuern fällig. Seit dem 1. Januar 2009 muss die sogenannte Abgeltungssteuer oder Kapitalertragssteuer an das Finanzamt entrichtet werden. Ebendiese Steuern schlagen mit 25 Prozent ganz schön zu Buche. Für die meisten ist die Zusammensetzung der Abgeltungssteuer ein undurchsichtiges Mysterium, das wir in diesem Artikel lüften wollen. Des Weiteren kann man unter Umständen eine Minderung des Steuersatzes beantragen – wann das Möglich ist und was man dabei beachten muss, erklären wir hier.

Die wichtigsten Informationen zur Abgeltungssteuer auf einen Blick

Bild: Die Abgeltungssteuer sollte auf keinen Fall unterschätzt werden, schließlich schlägt sie mit satten 25 Prozent ganz schön zu Buche! Bildquelle: allstars – 106690454 / Shutterstock.com

Alles, was man über die Abgeltungssteuer bzw. die Kapitalertragssteuer wissen muss, haben wir hier ganz kompakt und kurz zusammengefasst:

- Die Abgeltungssteuer auf Zinsen, Dividenden und realisierte Kursgewinne ist seit dem 1. Januar 2009 fällig. 25% zuzüglich Solidaritätszuschlags sind seither an das Finanzamt zu entrichten.

- Seit Januar 2015 wird auch die Kirchensteuer von der Abgeltungssteuer eingezogen.

- Positionen aus der Abgeltungssteuer müssen in der Steuererklärung nicht angegeben werden, jedoch sollte man darauf achten, dass man trotzdem einen korrekten Freistellungsauftrag erteilt hat.

- Bei Verkauf von Aktien gilt, dass die zuerst angeschafften als zuerst veräußert behandelt werden. Aktien und Kapitalentnahmen aus Fondssparplänen, die bis Ende 2008 investiert wurden, können sogar steuerfrei verkauft werden.

- Im Ausland aufgelegte Fonds und Dividenden müssen dennoch in Deutschland versteuert werden!

Funktionsweise der Abgeltungssteuer

Infografik: Steuereinnahmen auf Kapitalerträge in Deutschland im Zeitraum 2003 bis 2010 in Milliarden Euro Grafikquelle: Eigene Darstellung

In Deutschland sind Einnahmen aus sogenannten Kapitalerträgen steuerpflichtig. Unter Kapitalerträgen versteht man folgende Einnahmen:

- Gewinne durch Zinsen: Ob Sparbuch oder Girokonto – Gewinne, die durch Zinsen erwirtschaftet wurden, müssen versteuert werden.

- Erträge aus Dividenden: Besitzt man Anteile an Unternehmen, Aktien oder Genossenschafts-Anteile und erwirtschaftet dadurch einen Gewinn, greift die Abgeltungssteuer.

- Gewinne aus Zertifikaten: Auch aus Zertifikaten wie Rohstoffe, Währungen oder Fonds können Gewinne erwirtschaftet werden, die nicht unversteuert bleiben dürfen.

- Gewinne durch Aktien-Verkauf: Verkauft man eine Aktie zu einem höheren Preis, als man sie eingekauft hat, muss man von der Differenz die Steuer abziehen, um den Netto-Gewinn zu ermitteln.

Freibetrag der Abgeltungssteuer

Infografik: So funktioniert die Abgeltungssteuer Grafikquelle: Eigene Darstellung

Bei der Abgeltungssteuer versteuert man jedoch nicht den vollständigen Betrag der Einnahmen. Die Grenzen für den Freibetrag, den man noch unversteuert einnehmen kann, sind seit 2009 gesetzlich festgelegt:

- Ledige: 801 Euro im Jahr

- Verheiratete: 602 Euro im Jahr

25 Prozent Steuern

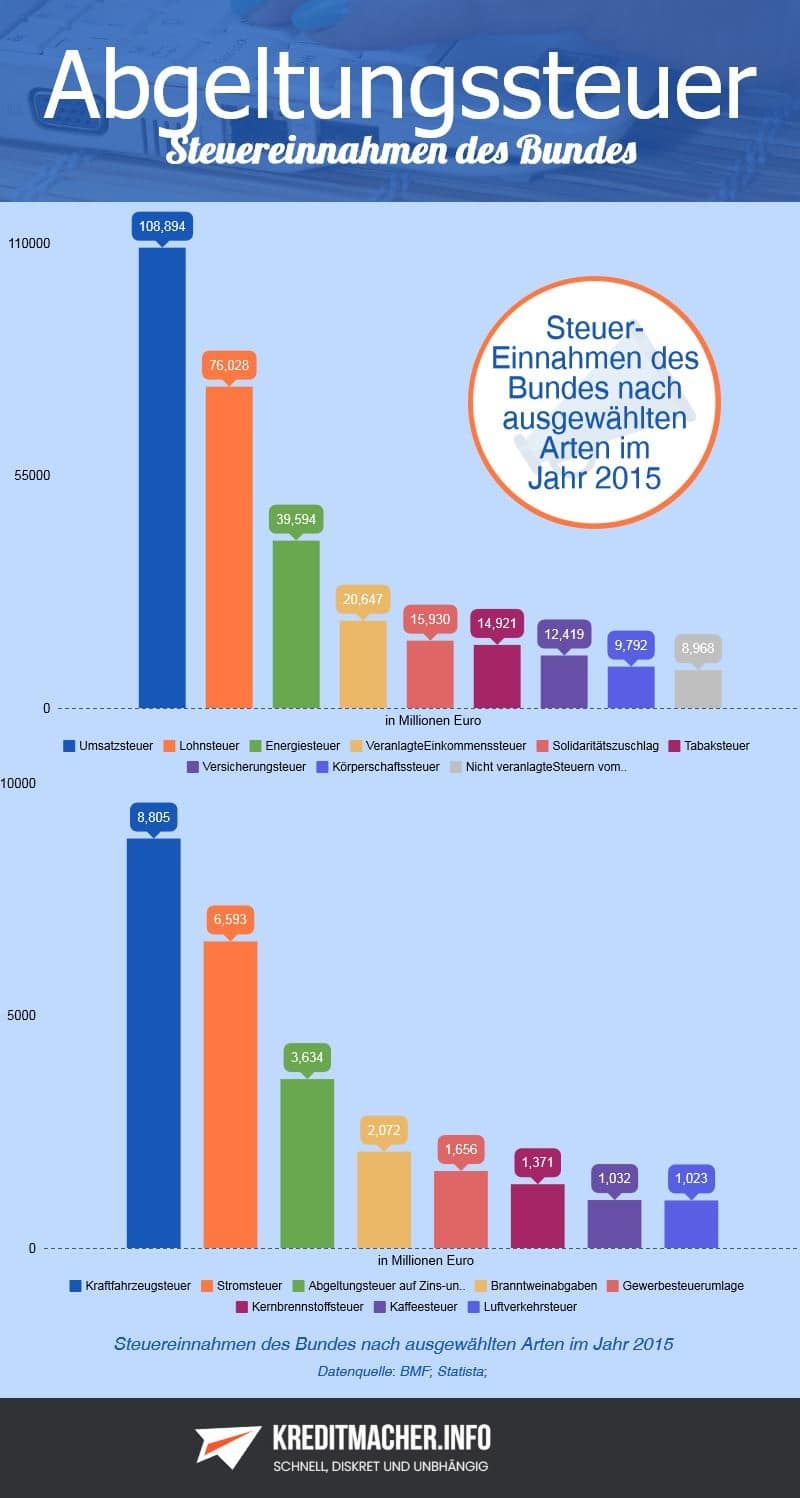

Infografik: Steuereinnahmen des Bundes nach ausgewählten Arten im Jahr 2015 in Millionen Euro Grafikquelle: Eigene Darstellung

Anleger und Besitzer der oben genannten Punkte müssen ihre Gewinne mit einem Satz von 25 Prozent versteuern – was sich im Extremfall stark gewinnschmälernd auswirken kann. So kann es schnell vorkommen, dass man sich zu früh auf das Einkommen gefreut hat und im Nachhinein etwas enttäuscht ist, dass es um ein Viertel geringer ausfällt.

Sparer-Pauschbetrag beachten

Wenn der Bank ein entsprechend hoher Freistellungsauftrag erteilt wird, kann sie auf die Abführung der Abgeltungssteuer verzichten. Erreicht der Kunde also beispielsweise bei einem Kreditinstitut auf seinem Festgeldkonto jährliche Erträge von 700 Euro und hat gleichzeitig über diesen Betrag einen Freistellungsauftrag erteilt, fällt für diesen Fall keine Abgeltungssteuer an. Würden die Erträge hingegen 900 Euro betragen, den Sparer-Pauschbetrag also um knapp 100 Euro überschreiten, müsste der Kunde eben für diese fast 100 Euro Abgeltungssteuer zahlen.

Wer zahlt die Abgeltungssteuer?

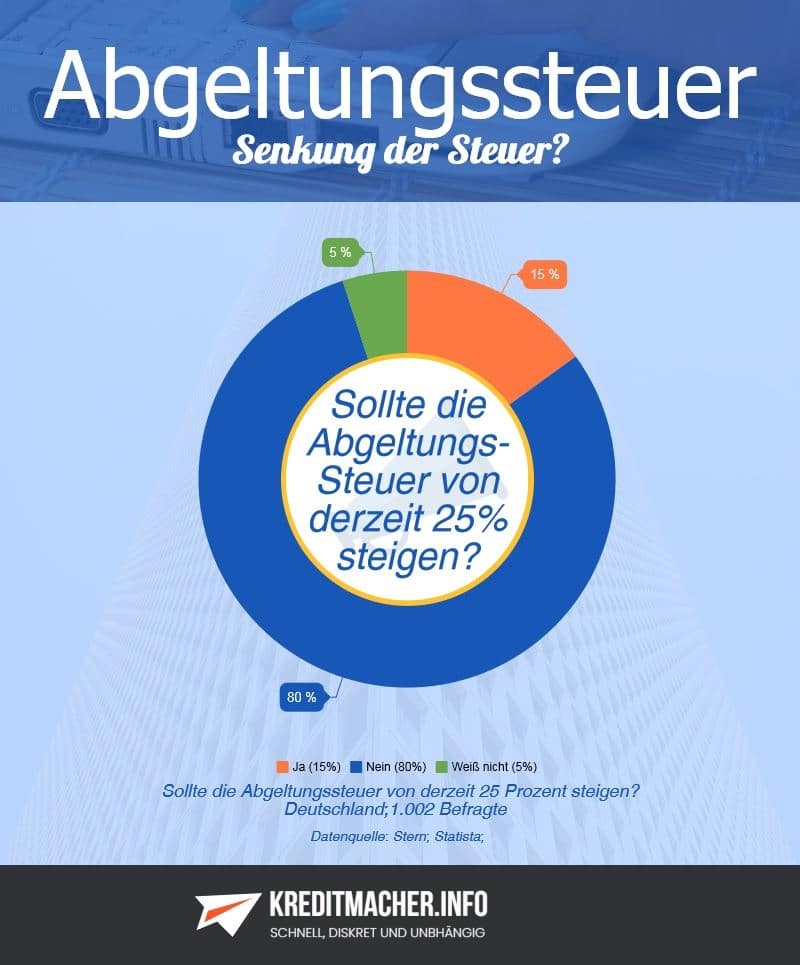

Infografik: Umfrage zur Senkung der Abgeltungssteuer in Deutschland 2012 Grafikquelle: Eigene Darstellung

Diese Beträge können in der jährlichen Steuererklärung in der Regel nicht geltend gemacht werden. Der Grund dafür ist trivial: Die Abgeltungssteuer wird von der Bank direkt an das Finanzamt entrichtet! Das bedeutet, dass der Betrag, der letzten Endes wirklich auf dem eigenen Konto ankommt, schon versteuert ist und nicht nachträglich versteuert werden kann und muss. So verläuft auch die Einstufung, ob sich der Betrag noch in der Freigrenze befindet, ganz automatisch.

So hoch fällt die Abgeltungssteuer aus – Ein Praxisbeispiel

| Kapital-Einkünfte | Sparer-Pauschbetrag

(Freibetrag) |

Kirchen-Steuer (9%) | Soli-Zuschlag | Abgeltungs-Steuer | Tatsächlicher Kapitalertrag |

| 100 € | 801,00 € | 0,00 € | 0,00 € | 0,00 € | 100,00 € |

| 100 € | 1.602,00 € | 0,00 € | 0,00 € | 0,00 € | 100,00 € |

| 250 € | 801,00 € | 0,00 € | 0,00 € | 0,00 € | 250,00 € |

| 250 € | 1.602,00 € | 0,00 € | 0,00 € | 0,00 € | 250,00 € |

| 500 € | 801,00 € | 0,00 € | 0,00 € | 0,00 € | 500,00 € |

| 500 € | 1.602,00 € | 0,00 € | 0,00 € | 0,00 € | 500,00 € |

| 750 € | 801,00 € | 0,00 € | 0,00 € | 0,00 € | 750,00 € |

| 750 € | 1.602,00 € | 0,00 € | 0,00 € | 0,00 € | 750,00 € |

| 1.000 € | 801,00 € | 4,38 € | 2,68 € | 48,66 € | 944,28 € |

| 1.000 € | 1.602,00 € | 0,00 € | 0,00 € | 0,00 € | 1000,00 € |

| 1.250 € | 801,00 € | 9,88 € | 6,04 € | 109,78 € | 1.124,30 € |

| 1.250 € | 1.602,00 € | 0,00 € | 0,00 € | 0,00 € | 1.250,00 € |

| 1.500 € | 801,00 € | 15,38 € | 9,40 € | 170,90 € | 1.304,32 € |

| 1.500 € | 1.602,00 € | 0,00 € | 0,00 € | 0,00 € | 1.500 € |

| 1.750 € | 801,00 € | 20,88 € | 12,76 € | 232,03 € | 1.484,33 € |

| 1.750 € | 1.602,00 € | 3,26 € | 1,99 € | 36,19 € | 1.708,56 € |

| 2.000 € | 801,00 € | 26,38 € | 16,12 € | 293,15 € | 1.664,35 € |

| 2.000 € | 1.602,00 € | 8,76 € | 5,35 € | 97,31 € | 1.888,58 € |

| 2.250 € | 801,00 € | 31,89 € | 19,49 € | 354,28 € | 1.844,34 € |

| 2.250 € | 1.602,00 € | 14,26 € | 8,71 € | 158,44 € | 2.068,59 € |

| 2.500 € | 801,00 € | 37,39 € | 22,85 € | 415,40 € | 2.024,36 € |

| 2.500 € | 1.602,00 € | 16,76 € | 12,08 € | 219,56 € | 2.248,60 € |

| 2.750 € | 801,00 € | 42,89 € | 26,21 € | 476,53 € | 2.204,37 € |

| 2.750 € | 1.602,00 € | 25,26 € | 15,44 € | 280,68 € | 2.428,62 € |

| 3.000 € | 801,00 € | 48,39 € | 29,57 € | 537,65 € | 2.384,39 € |

| 3.000 € | 1.602,00 € | 30,76 € | 18,80 € | 341,81 € | 2.608,63 € |

| 3.250 € | 801,00 € | 53,89 € | 32,93 € | 598,78 € | 2.564,40 € |

| 3.250 € | 1.602,00 € | 36,26 € | 22,16 € | 402,93 € | 2.788,65 € |

| 3.500 € | 801,00 € | 59,39 € | 36,29 € | 659,90 € | 2.744,42 € |

| 3.500 € | 1.602,00 € | 41,77 € | 25,52 € | 464,06 € | 2.968,65 € |

Tabelle mit selbstberechneten Werten. Es handelt sich um Richtwerte, um die Abgaben eingrenzen zu können.

So umgeht man die Abgeltungssteuer

Bild: Mit etwas Geschick und dem nötigen Wissen kann man die Abgeltungssteuer gezielt umgehen. Bildquelle: Zadorozhnyi Viktor – 127456451 / Shutterstock.com

Steuer umgehen? Zu Anfang klingt dies für die meisten nach einem höchst illegalen Unterfangen. Bei genauerer Betrachtung jedoch leuchtet ein, dass das deutsche Finanzsystem nur in den legalen Grenzen genutzt werden muss, um entsprechend mehr Gewinn zu erzielen. Wir haben vier Methoden zusammengetragen, mit denen man die Abgeltungssteuer umgehen kann – schließlich beträgt diese ganze 25 Prozent, was bei höheren Beträgen sehr ärgerlich sein kann und den tatsächlichen Gewinn schmälert!

Methode 1: Fondsgebunde Lebensversicherung und Rentenversicherung

Hierzu gehören beispielsweise fondsgebundene Lebensversicherungen und Rentenversicherungen – allgemein aber natürlich auch klassische kapitalbildende Versicherungen. Ausschüttungen und Dividenden müssen bei einer fondsgebundenen Kapitalversicherung erst am Ende der Laufzeit ertragsanteilig versteuert werden.

Gilt auch für Kursgewinne

Das Gleiche gilt für erzielte Kursgewinne. Somit kann man als Sparer die steuerliche Belastung um mindestens 50 Prozent senken, eine Option, die nicht zu unterschätzen ist!

Methode 2: Riester und Rürup Rente

Die staatlich geförderte Altersvorsorge mit Riester und Rürup Rente ist nicht von der Abgeltungssteuer betroffen. Riester und Rürup werden in der Ansparphase durch die Altersvorsorgezulage oder die steuerliche Absetzbarkeit durch den Sonderausgabenabzug gefördert. In der Auszahlungsphase werden die Leistungen dann nachgelagert besteuert. Auf Grund des meist niedrigeren Einkommenssteuersatzes im Alter ist das in der Regel ein beträchtlicher Vorteil.

Fondssparplan bedenken

Beide Altersvorsorgen gibt es beispielsweise auch als Riester-Fondssparplan oder als Rürup-Fondssparplan. So bekommt man die Möglichkeit, sein Geld staatlich gefördert, mit Kapitalgarantie und attraktiven Renditechancen anzulegen!

Methode 3: Geschlossene Fonds und Beteiligungen

Geschlossene Fonds und Beteiligungen sind eine weitere Möglichkeit, die Abgeltungssteuer zu umgehen. Bei Schiffsbeteiligungen wird die sogenannte Tonnagesteuer angewandt, was fast vollständig steuerfreie Renditen für den Anleger mitbringt.

Geschlossene Immobilienfonds nicht zu verachten

Auch geschlossene Immobilienfonds sind sowohl unter dem Renditeaspekt als auch unter steuerlichen Gesichtspunkten eine attraktive Form der Geldanlage.

Methode 4: Immobilienfonds mit hohem Auslandsanteil

Werden bei offenen Immobilienfonds die Miet-Einnahmen im Ausland erwirtschaftet, können diese praktisch steuerfrei an den Anleger ausgeschüttet werden. Dadurch ist es eine Überlegung wert, sein Geld außerhalb Deutschlands in Immobilienfonds zu investieren.

Hauptsache gut informiert

Bild: Ist man ausreichend informiert, kann man sich mit der Abgeltungssteuer gut arrangieren. Bildquelle: Uber Images – 334043420 / Shutterstock.com

25 Prozent Steuern auf Kapitalerträge ist eine Ansage, die den meisten Sparern wohl kaum gefällt. Im Falle der Abgeltungssteuer ist es sinnvoll, bei hohen Abgaben über eine Umfinanzierung der Investition nachzudenken. Ansätze, die Abgeltungssteuer zu umgehen, gibt es viele. Aus unseren vier vorgeschlagenen Methoden kann man bestimmt auch eine andere Option für sich finden – schließlich muss nicht das komplette Ersparte anderweitig angelegt werden, es reicht vollkommen aus, einen Teil sinnvoll investieren.